2020年新冠疫情的冲击,对我国中小微企业的经营普遍造成较大影响,也让其一直面临的融资难、融资贵问题显得更为突出,这也促使他们借助科技能力改善经营发展的需求骤增。金融科技企业服务小微企业的订单数量在备受疫情影响的2020年实现大幅增长。

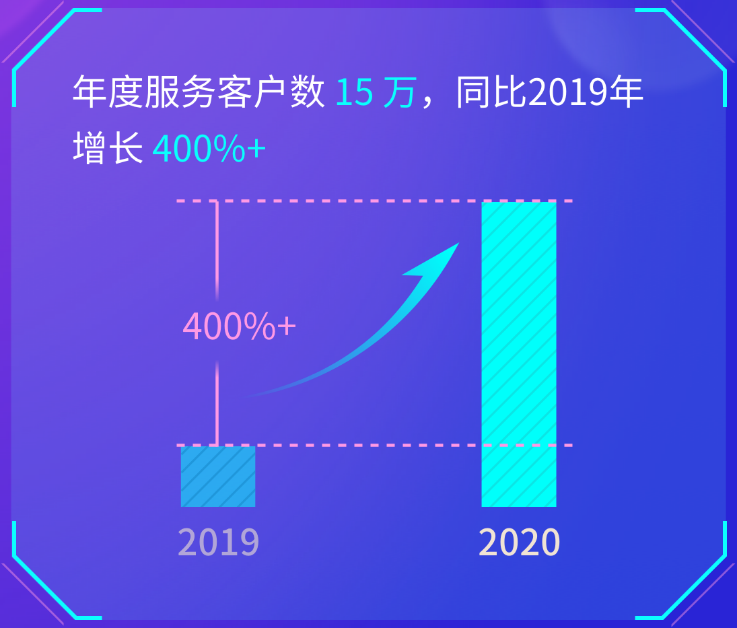

2月5日,平安集团金融壹账通旗下,专注于普惠金融数字化解决方案的企业金融服务中心发布了“壹企业”平台2020年度运营年报。根据运营年报显示,依托于壹企业自身线上化服务能力的提升及合作金融机构普惠数字化转型的战略升级,壹企业平台整体运营能力2020年实现了跨越式增长,年度服务客户15万,同比增长超4倍;2020年度通过金融科技服务帮助金融机构实现放款130亿,同比实现超2倍涨幅,年度单户户均放款量约49万元,通过科技赋能,实现“无接触银行”,超过99%的订单当日内完成放款。

金融壹账通企业金融服务中心专业提供企业金融科技云服务,专为银行等金融机构提供涵盖智能营销、数据风控、智能运营等全流程企业金融数字化解决方案,并以“壹企业”平台作为载体对接中小企业,通过大数据及智能匹配,快速帮助中小企业找到最适合自己的金融机构及相关金融产品。根据壹企业运营年报显示,在疫情笼罩的2020年,壹企业平台用实际行动实现服务数量与质量的双提升,在助力金融普惠方面积累了丰富的服务案例与经验。

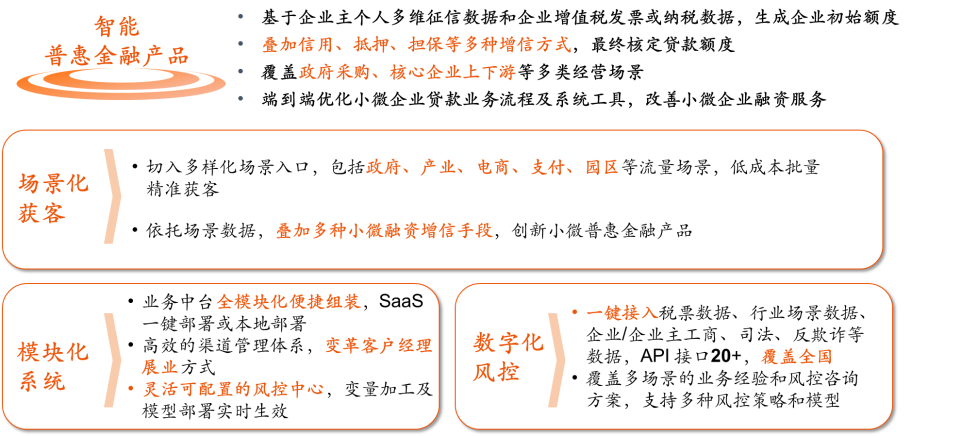

金融壹账通企业金融服务中心借助其成熟的解决方案优势和线上化运营手段,针对金融机构普惠小微业务目前普遍存在的缺乏产品创新、系统布局分散、风控数据少、获客成本高以及管理效率低等痛点,为金融机构提供端到端智能普惠金融产品解决方案及金融资产运营方案等,帮助金融机构开拓普惠业务。

企业金融中心智能营销负责人宋元文介绍,智能普惠金融产品解决方案深入到中小企业场景平台,实现融资服务、贷款产品、业务流程等全线上化,优化小微企业贷款业务的服务体验。而金融资产运营解决方案通过流量运营、数字化风控、数字化经营等助力金融机构有效提升其业务转化,能够实现多元化拓客,为其建设全流程数字风控体系,智能化业务报表及风险监测。

在生态场景服务方面,金融壹账通还探索出与政府合作“智慧政企平台”的模式,为政府打造集信用服务、跨境贸易服务、金融服务、企业服务于一体的综合解决方案,通过场景化政企平台运营,让金融资源更好地触达中小企业,帮助金融机构更精确地评估中小企业信用情况。例如由广东省金融局发起,金融壹账通设计开发的于2020年1月上线的广东中小企业融资平台,通过市场化运作,截至2021年2月,平台已累计服务企业逾78万家,累计实现融资427亿元,累计入驻金融机构近400家。

无论是通过金融机构服务,还是生态场景服务,均通过“整车输出”的模式让金融机构乃至企业本身享受到了端到端智能化服务带来的便利,快速构建普惠金融数字化新生态。

“整车输出”的概念是金融壹账通在整合众多产品及解决方案的基础上所提出的一大战略升级,不同于传统“单点式”的解决方案,金融壹账通打造的“整车”服务可满足金融机构的多元化需求,同时提升服务效率。通过服务金融机构普惠小微业务,亦形成丰富的经验积累,将中小微企业的“痛点”与普惠小微业务的“难点”融合成精准需求,打通全链路服务的“堵点”,完美诠释“整车输出”的优势与能量。例如在服务某民营银行税票贷金融业务落地案例中,金融壹账通帮助该行在短短1个月内完成产品上线,上线3个月内放款量突破10亿,业务量提升25%,实现准实时审批及当日放款,不良率显著降低,完成“整车输出”+“自动驾驶”。

截至2020年12月末,金融壹账通累计为642家银行、106家保险类机构提供服务,在境内外树立了多个标杆客户,示范效应和市场影响力持续提升。旗下中小企业服务平台于2020年入选工信部《中小企业数字化赋能服务产品及活动推荐目录》,成为赋能中小企业的行业标杆。壹企业平台目前已为多家城商行、民营银行、产业互联网小贷打造智能产品运营体系,在服务效率的提升下,实现普惠小微服务量的激增。