“低估值更像是结果”

中秋小长假A股休市期间,9月20日香港恒生指数重挫逾3%,再度刷新年内低点。盘面上,港股中蓝筹地产股、内险股跌幅居前。

今年以来,伴随着港股相关板块的“跌跌不休”,主动权益类基金中港股基金的回报率,远远未及其他产品。

以普通股票型基金为例,Choice数据显示,投资范围中包含“港股”的295只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率仅为3.93%。

而普通股票型基金中投资范围不含“港股”的405只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率达到12.93%。

而在偏股混合型基金中,投资范围中包含“港股”的1295只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率仅为4.86%。

而偏股混合型基金中,投资范围不含“港股”的1130只基金,在2021年1月1日至2021年9月22日这段时间内的区间平均回报率为9.36%。

有市场人士认为,投资领域常见的“低估值陷阱”,或许是造成港股基金回报率不佳的重要原因之一。

此外,相聚资本对第一财经记者表示,今年的港股(基金)收益率较低,还有几方面原因。一是外资积极性减弱,使得市场资金没有像去年那么宽裕。其二,香港市场有一些体量较大、又很独特的行业,比如互联网和教育板块,因政策和监管影响今年以来表现不佳。

流动性不足形成的“估值陷阱”

从估值百分位分析,港股目前的确处于低位。

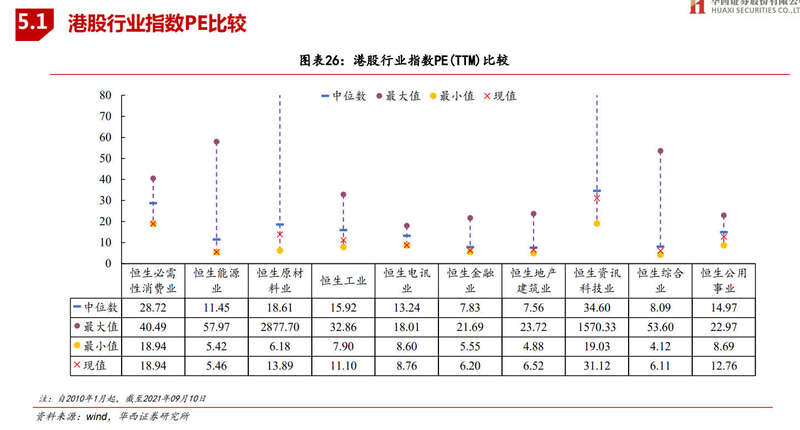

华西证券研究所报告显示,港股中大部分行业近十年市盈率(PE(TTM))低于历史中位数。

比如恒生能源9月10日PE(TTM)仅为5.46倍,而该指数近10年PE(TTM)中位数为11.45倍;恒生必需性消费业业9月10日PE(TTM)仅为19.84倍,而其近10年PE(TTM)中位数为28.72倍。

港股市场的低估值,在2020年末、2021年初吸引了不少基金经理的目光。

比如格雷资产在其2021年一季度投资报告中表示,要抓住港股的重大投资机遇。

格雷资产曾在今年一季报中表示,港股目前是全球主要市场中估值最低的市场,也是近30年来第四次估值底部。这个估值优势也体现在AH股差价上,A股溢价率达到了150%。

格雷资产在其一季报中总结道,港股就是中国版的纳斯达克。短期来看,港股估值最低,有估值的提升,股价=EPS×PE,PE全球最低,资金往低处流,同时抬高估值,这是短期的逻辑。

而根据2020年四季报,易方达明星基金经理张坤所掌管的基金中,扣除易方达中小盘、易方达新丝路两只未将港股纳入投资范围的基金,其他三只基金合计规模接近800亿元,其中持有资产40%为港股股票。

从张坤管理的规模最大的易方达蓝筹精选基金来看,在2021年一季度对于港股仍然保持较高持有仓位,一季度末持仓比例高达37%。

德邦沪港深龙头混合在今年基金一季报中表示,2020年下半年开始,该基金基于三方面看好港股的投资机会,2021年经济基本面的改善、市场流动性会维持相对充裕,以及彼时港股的估值优势。

私募排排网基金经理胡泊对第一财经记者表示,海外成熟市场整体估值水平确实要低于A股,对于港股也确实存在估值的“陷阱”,首先是流动性比较差,所以会出现流动性的折价。

其次是部分的权重股确实没有太多的成长空间;另外,因为利益错配的原因,部分上市的国企或者内资股,没有维护其股价表现的动力。在香港市场没有可见的新增资金的情况下,整体港股的估值仍然会维持一个比较低的水平,估值修复的概率并不大,也会影响港股基金的表现。

榕树投资研究员周毅则表示,港股的部分权重股一定程度上拖累了市场。这些传统行业的权重股估值本来就较为合理(行业可能衰退,未来业绩存在不确定,市盈率低是合理的),下半年一些行业整体出现下滑,加之全球流动性拐点将近,风险逐步暴露股价也随之走低。

星石投资首席研究官方磊则给出了另外一个观点,股市表现一定程度上由供求关系决定,港股市场中股票供给强于需求,是造成港股估值低的另外一个原因。

Wind数据显示,今年以来,香港IPO募资3007亿港元(折合约2500亿元),而同期A股IPO募资为3723亿元。

数据来源:Wind

与此同时,市场需求端流动性并不充足。一方面从成交金额/总市值的指标来看,今年以来港股明显低于美股和A股;另一方面,香港发达的衍生品市场也对投资港股的资金有一定分流作用。

方磊同时表示,估值高低并不是决定是否购买股票的主要原因,投资关注的还是资产的性价比。如果目前资产价格已经充分反映出后续成长性,那么低估值并不是买入的原因,更像是一个结果。

后续还会加码港股吗?

一个引人关注的话题是,在收益率遭遇“滑铁卢”后,基金经理们后续还会加码港股吗?

张坤首先用实际行动做出了回答。

9月10日,易方达基金公司公告称,易方达中小盘也将港股市场纳入了投资标的。

建信龙头企业基金经理刘克飞对第一财经记者表示,伴随新经济占比提升、阶段性负面因素消除、H股折价较高,建信基金将乐观看待港股后市表现。

刘克飞认为,如果分析AH比价结构,会发现优质个股、一线龙头折价率低,即在H股众多折价个股中,基本面变化较大的公司,有望获得比A股更大的涨幅。

部分基金经理,则对于港股后市给出了警示。

周毅表示,相较而言科网股的下行对指数的拖累可能更大,一方面是行业的规范,监管趋严影响了短期的预期;另一方面是海外投资者对政策的担忧。

7月26~7月27日,A股、港股均大幅下跌,上证综指两个交易日跌幅近5%,27日港股单日跌幅超过4%。

招商银行研究院当时认为,监管所出台的一系列涉及互联网反垄断、教育培训、地产等行业的监管政策,市场做出收紧理解,在政策影响存在不确定性的情况下,资金为寻求安全,从已经受到影响或有潜在风险的相关行业流出。

方磊表示,目前海外经济动能放缓但政策空间有限,股市可能面临着上涨动能阶段性不足的局面,可能会对港股造成一定的联动影响。

“部分龙头港股已经出现了超跌现象,长期来看处于价值区间内。但港股市场采用注册制,港股上市公司质量参差不齐,投资者仍需仔细甄别标的质量。” 方磊总结道。作者:徐宇